2023.8.25(金)

2023年の為替市場に対する基本認識(唐鎌大輔)

|

||||||||||||

| 2022.12.14(水) | ||||||||||||

| 2023年の為替市場に対する基本認識(唐鎌大輔) | ||||||||||||

|

||||||||||||

今の円安は「ドル高の裏返し」ではない |

||||||||||||

|

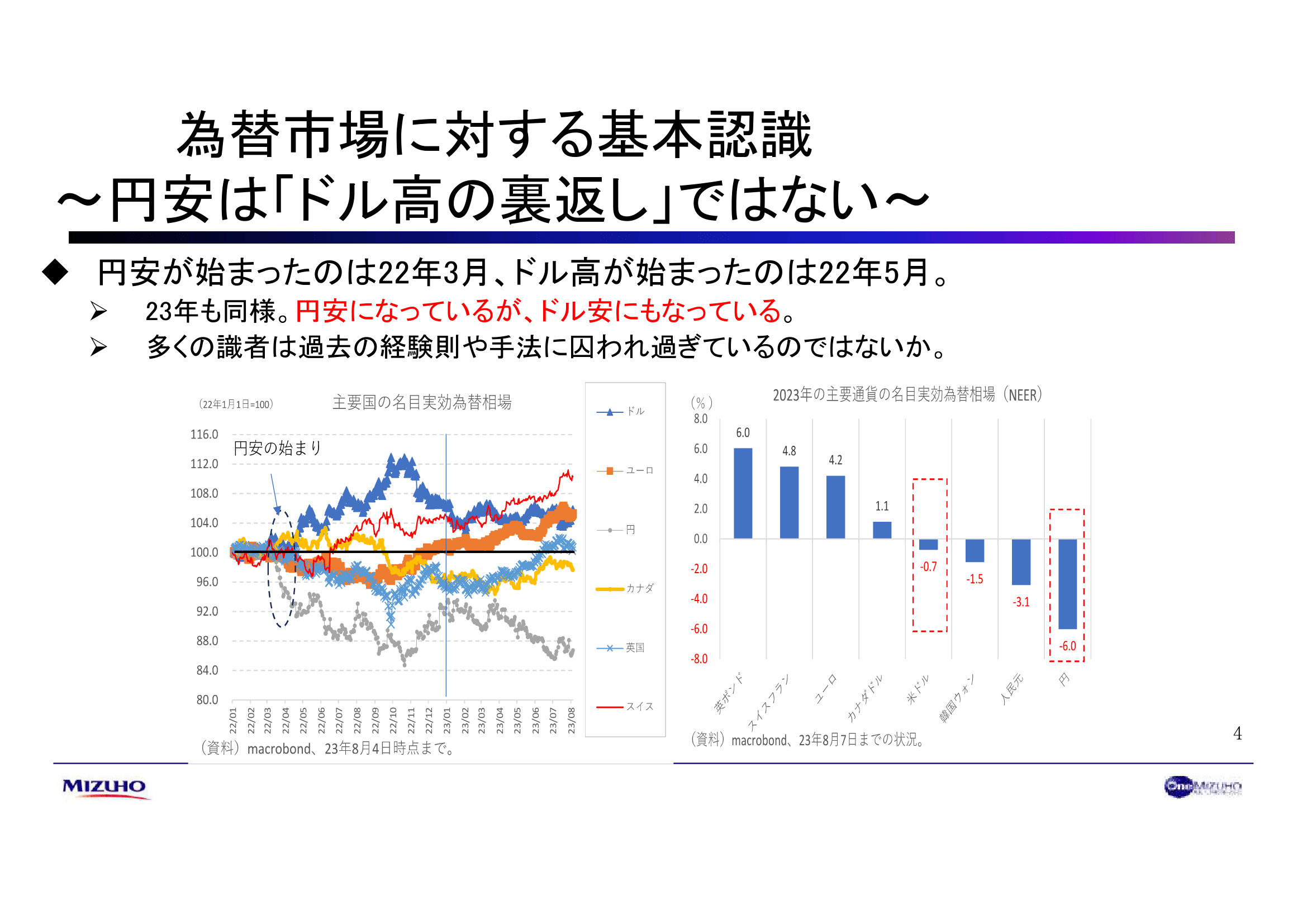

この1年以上、アメリカの金利が上がったから日米金利差が拡大し、ドル高の裏返しとして円安になっていると解説されています。10人に聞けば10人がこういった説明をしたと思いますが、それは全く違います。 去年の頭を100としたときに、今年の8月初旬までに各通貨がどういう動きをしてきたかを説明しているのが、主要国の名目実効為替相場(P4)です。円安が始まったのは去年の3月で、実効為替ベースによると円が暴落し始めたのは去年の3月です。この3月の1カ月間で、名目実効為替相場は5%下落しました。では同時期にドルはどうなったかというと、一目瞭然ですが急騰はしておらず、0.01%下落しています。つまり円安が始まったときは、ドル安だったのです。 |

||||||||||||

|

||||||||||||

|

本格的にドル高が始まったのは、円安が始まってから2カ月を過ぎた去年の5月です。そこから先の円安に関しては、ある程度ドル高の裏返しをしている部分はあったとは思いますが、たまたまなのかもしれません。因果関係ではなく相関関係で同じように裏返しで動いていただけであって、本当の原因はもっと別なところにあるという可能性も探っていく必要があると思います。 それを分かっていただくために一番象徴的なのは、今年になってからの動きです。今年の頭から8月頭にかけての各通貨の名目実効為替相場(P4)における変化率だけを抽出したのが2023年の主要通貨の名目実効為替相場(P4)です。ドルは上がっているかというと0.7%下落しており、反対に円は6%下落しています。ドル高の裏返しで円安になっているというのは完全にうそであり、事実とは違います。そのような説明を聞いた場合には、おかしいと思ってください。 しかし為替相場はゼロサムゲームなので、円がこれだけ売られているということは誰かが買われているということになりますが、全員が買われる、全員が売られるなどといったことはありません。日本の大体のメディアや新聞はドルが買われているという説明しかしませんが、世界的に見てもドルは買われていないのです。では何が買われているのかというと、ポンド、スイスフラン、ユーロといった欧州通貨です。欧州通貨が買われた結果として、円が売られているわけです。少なくともFRBが利上げしているからドルが買われて円が売られているわけではないということを、ファクトとして押さえておいてください。多くの識者は過去の経験則や手法にとらわれ過ぎて、結局、円が売られるのはドルが買われているからだろうと安易に思うようですが、世界で起きていることはもっと違うと分かっていただきたいと思います。 |

||||||||||||

現在の市場環境は2005~2007年と似ている |

||||||||||||

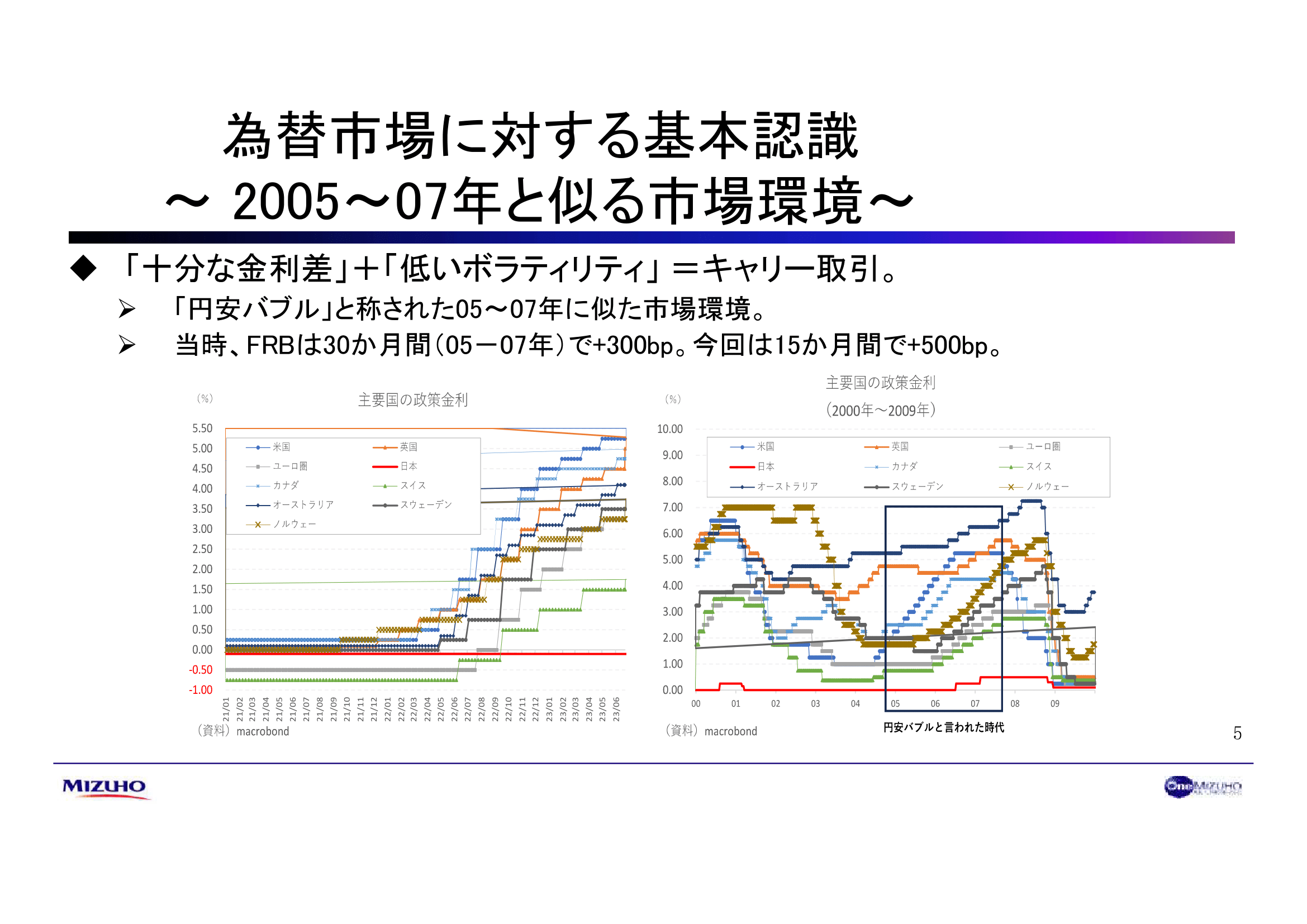

| 今の為替市場の環境は、2005年から2007年に似ていると思います。2005年からの2年間は円安バブルと言われ、シャープの亀山モデルなどの日本産の薄型テレビが世界的に非常に売れていた時代です。日本の経常黒字は年間で25兆円もあり、その中身の半分以上が貿易黒字でした。 主要国の政策金利(P5)の図で黒線で四角く囲った時代がこの2年間に当たりますが、円だけがゼロ金利で他の通貨は淡々と利上げをしていたため、円を売って外貨を持てば金利差分がもうかると言われていました。いわゆる金利差を取ることはキャリー取引と言いますが、当時キャリー取引が大変はやりました。 |

||||||||||||

|

||||||||||||

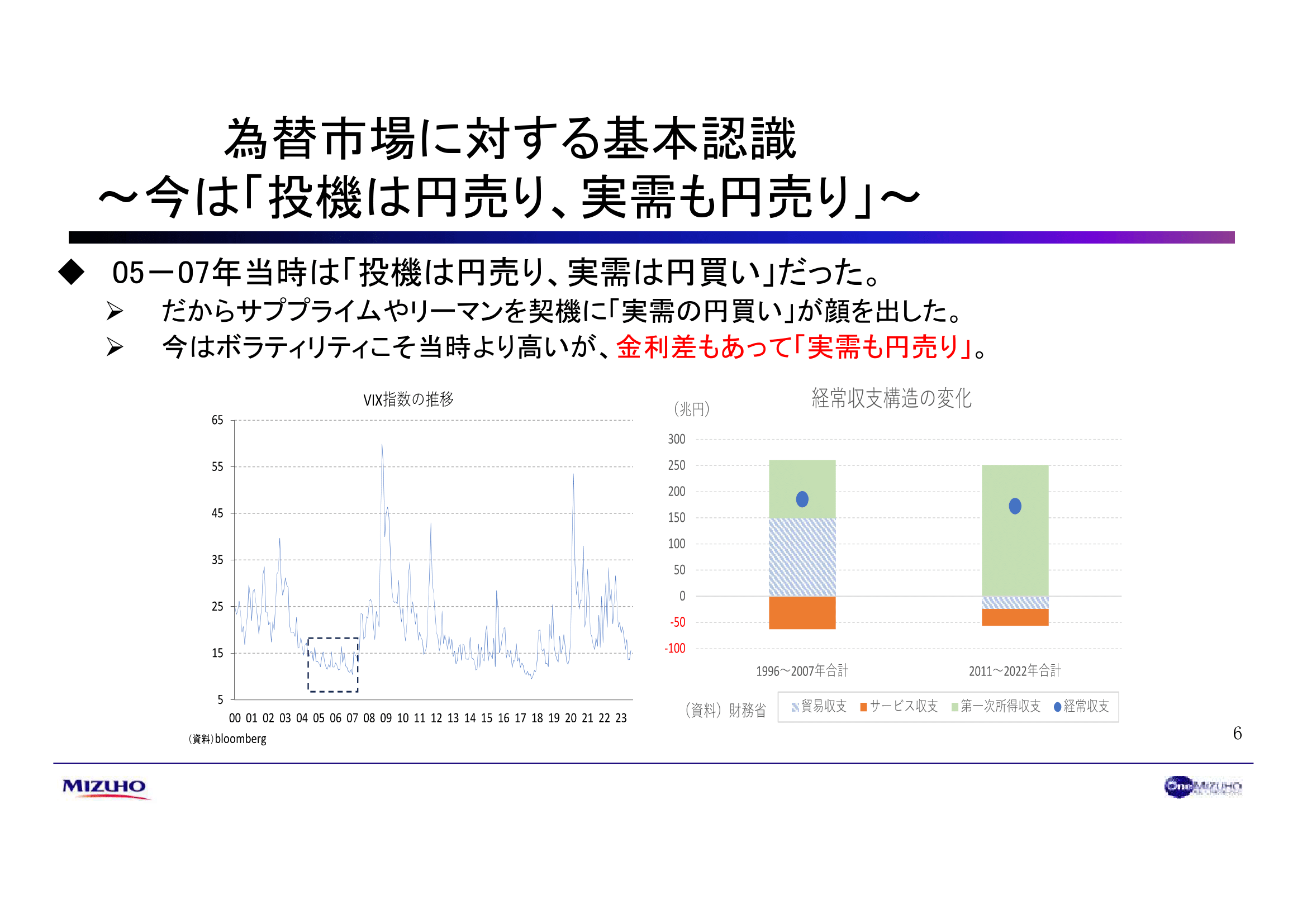

| キャリー取引ができるのは、もちろん十分な金利差がある環境です。しかし、いくら金利差があっても円を売って外貨を買ったときにボラティリティが大きい、急に円高になって5%の金利を取るために5%以上の円高になると終わりですから、なるべくボラティリティがないときにその取引をしたいわけです。VIX指数の推移(P6)を見ていただくと、点線で四角く囲っている時代が円安バブルと言われ、歴史的に見ても大変ボラティリティが低かった時代です。にもかかわらず金利差が大きかったために、向いていたと言われて実際に円安になりました。 | ||||||||||||

|

||||||||||||

|

そして主要国の政策金利(P5)で今の金利の状況を見ると、当時よりもひどいものです。円だけがマイナス金利で、他の通貨は歴史的に見ても超ハイペースで利上げをしています。どれほどのハイペースかというと、前回の円安バブルの局面では30カ月かけて、2005年から2007年で300ベースポイント、3%ポイントの利上げでした。今回はその半分の期間で500ベースポイント、5%ポイントを上げています。ボラティリティは前回よりも少し大きいのですが、それを補って余りあるだけの金利差があります。しかもこれから少しずつですが、まだ上げていく雰囲気があるということです。キャリー取引は投機的な円売りと言われているものに符合することが多く、金利の観点から見ても、今年は投機的な円売りを大変やりやすい状況にあります。 —この記事は2023年8月20日に金融リアルタイムライブで放映されたの内容を一部抜粋し編集しています | ||||||||||||

|

||||||||||||

|