|

| 2018.04.25(水) |

| 株式市場の現状と今後のポイント(福永博之) |

|

|

| 資産形成に役立つ情報を、大前研一ならびに一流講師陣から学ぶ! |

|

|

|

|

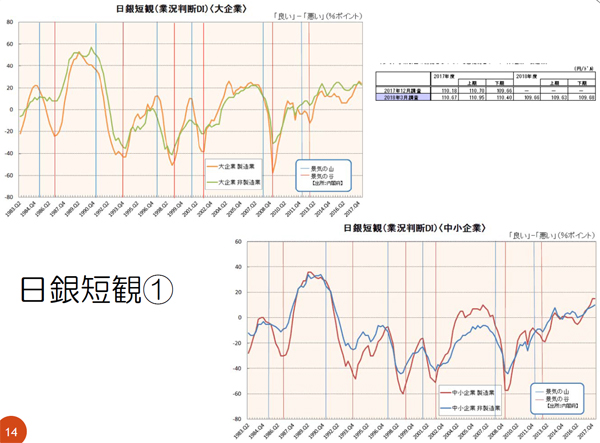

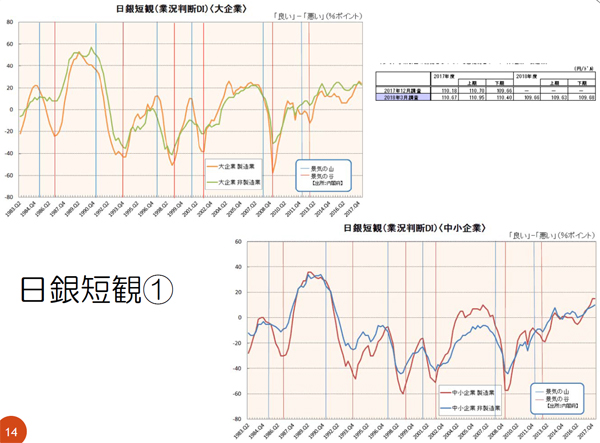

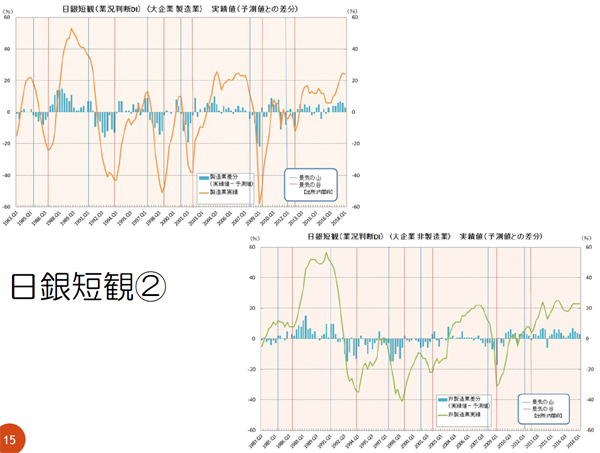

日銀短観の状況 |

| 日銀短観は企業の景況感を表します。その中でも大企業と中小企業に分かれています。その間にももう一つ中規模のカテゴリーがあります。分類すると3つになっているのですが、中間のものを入れてもあまり傾向が分からないので、大企業と中小企業、3分類あるうちの2つを取り上げます。 |

|

| まず大企業の製造業、非製造業を見ていきます。前回12月調査の特徴としては、リーマンショック以降、そこから立ち直りアベノミクスが始まったわけですが、そのアベノミクス以降で初めて、製造業の業況判断DIが、非製造業の業況判断DIを上回りました。リーマンショックの後、一瞬上回る場面もありましたが、ずっと非製造業の方が高く、アベノミクスが始まってからは初めての状況です。これにより製造業の景況感が良く、それに伴って株価も上がっていることが分かったわけです。 |

| そうした中、今回は少し水準が下がりましたが、それでも製造業が非製造業を上回っています。このことから世界景気を判断する必要があると思います。日本の製造業はグローバルで活躍しています。東日本大震災の時などはサプライチェーンの問題が世界に大きな影響を与えました。日本の工場が止まったがために、アメリカの自動車工場が動かなくなり、ヨーロッパやアジアでも同様のことが起きました。世界とのつながりが強い日本の製造業は、グローバルな指標になっているわけです。株価もそのように動いています。今回、指数自体は下がっているものの、製造業が非製造業を上回っているということを考えると、世界景気はそれほど悪くなるとは見られていないと考えられるのです。 |

| また、中小企業の方を見ても製造業が非製造業を上回っています。注目なのは、大企業では製造業のDI自体は低下していましたが、中小企業の製造業は横ばいを保っています。非製造業も大企業では低下しましたが、中小企業の非製造業は逆に上向いているのです。日本の景況感についてはどのメディアも良いとは伝えておらず、マスコミも悪い時はどんどん煽るわけですが、こうしたことを見る限り、実際にはまさに良くなっている状況だと思います。 |

| 想定為替レートを見てみると、2018年3月調査では、通期で109円66銭が見込まれていて、実勢レートとはやや乖離があります。想定為替レートでは現状より円安になると見込まれているので、このまま106円、107円という水準で推移すれば、減益要因になるかもしれないわけです。このことが減益予想要因の1つです。世界景気がそれほど悪くはないのに、減益になるということは、為替が大きな要因になっているのです。109円台を前提に立てていた業績予想ですが、実際に足元の為替と乖離があるとなれば、企業側が業績横ばいと発表しても、マーケットは納得しません。減益になるかもしれないという見方がアナリストの中に広がる可能性があるのです。 |

|

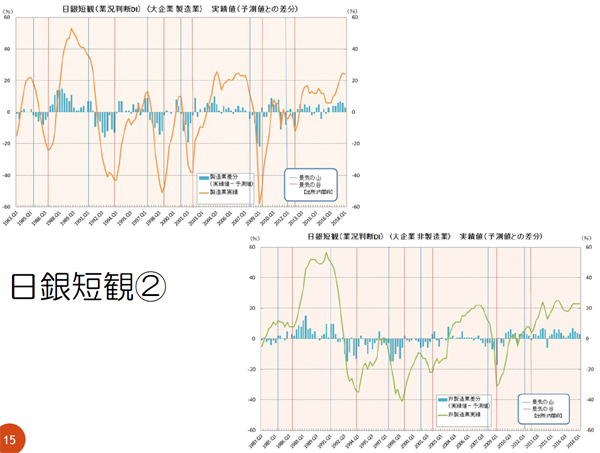

| 次に、短観結果の差分、つまり前回調査の予測から現状がどちらに触れたのかを見ていきます。今回、大企業製造業はDI自体が落ちているにもかかわらず、前回の予測値と比べて上振れしています。前回見積もっていたよりも、実際は良かったというわけです。大企業非製造業も同様に上振れています。大企業については心配されているものの、予想から下振れてはいないのです。中小企業についても、製造業、非製造業ともに上振れとなっています。 |

| そして注目されるのが非製造業です。前回よりもさらに上振れ幅が大きくなっているのです。この講義の中で何度もお伝えしていますが、景況感はマスコミが言うほど悪くはないのです。これからもまだまだ良くなる可能性があるのです。株価の方が先行して上がり、なおかつ後から出てくるデータを見ると、まさに景況感は良い状態だというのがわかるのです。いろいろな報道に惑わされず、データをきちんと見ておく必要があるでしょう。 |

今後のポイント |

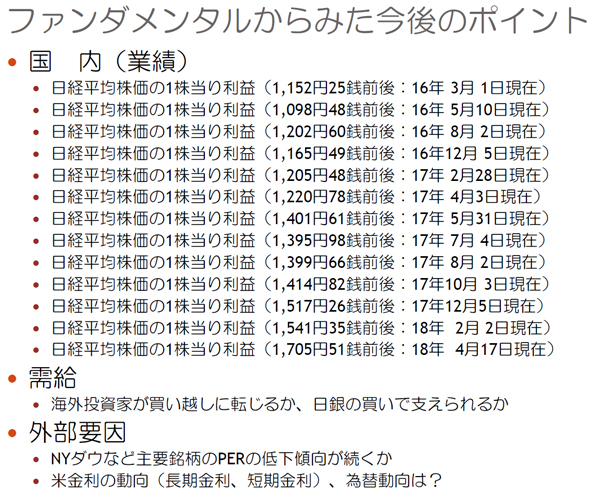

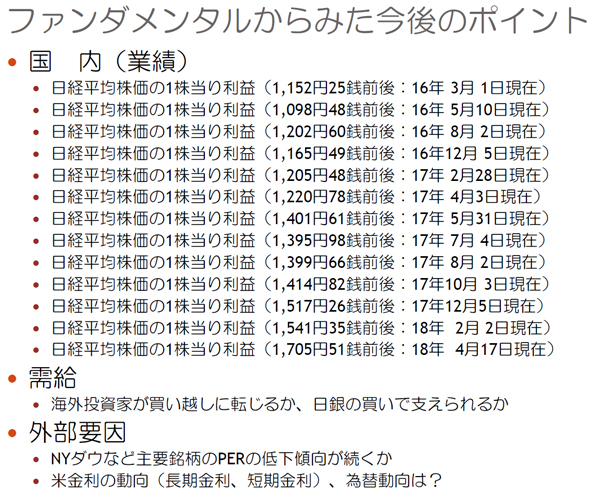

| ファンダメンタルから見た今後のポイントとしては、まず国内の企業業績です。これまでの1株当たり利益を並べてみました。日付はランダムに見えますが、決算発表の前後のものを取り上げています。 |

|

| 4月17日現在では一部の2月決算企業はスタートしていますが、多くの3月決算企業の業績発表前の時点です。日本株が上がるか上がらないか、つまり企業価値が高まっているかどうかの背景として見るには、この時点の1705円を今後上回るかどうかがポイントです。1ヵ月後の5月下旬から6月あたりの、決算発表が一巡したところで、この値を上回っているかどうかがカギになります。もし下回っていた場合、株価的には2万4000円を超えるのは難しくなるでしょう。 |

| それ以外にも、需給面では、外国人投資家が現物は買い越しに転じていますが、先物も揃って買い越しに転じるかどうかがポイントです。また、外部要因では、NYダウの主要銘柄のPERが、現在18倍台から17倍台に低下してきているので、この低下傾向が続くかどうかがポイントです。またアメリカの長期金利も見ておく必要があります。できれば3%に届かないところで横ばいになるといいと思います。そして最後に為替です。円安に振れるかどうかが、日本株を押し上げるために期待されるところです。 |

| 株価がさらに上昇するための必要条件としては、需給がさらに改善することが挙げられます。今高値を買うのは外国人しかいないのです。そして経済摩擦を回避しなければどうしようもありません。そして地政学リスクではシリアの問題がネックであり、北朝鮮の非核化も、その動向を見ていく必要があるでしょう。中国や世界景気への不安が後退することや、決算発表での今期業績への期待も、今後の上昇のためには必要となってきます。 |

| 業績面ではどうなるのかシミュレーションをしてみました。今、1株当たり利益は1700円ですが、仮にわずかな増益となり1750円で、PER14倍まで行くと、やっと株価は2万4500円となり、1月の高値を超えてきます。そして15倍まで行くと2万6000円台です。今よりも4000円上がることになり、非常に高パフォーマンスとなります。 |

| PERが低いままだと割安のまま放ったらかしにされていることになり、人気がないということになります。PERをさらに上げるためには、株価は2万1000円台を最低でも維持し、2018年度の通期見通しが最低でも横ばいを維持、1株当たり利益の1700円台はキープする必要があります。業績見通しについては、シンクタンクによってまちまちで、円高になっても数パーセントの増益を見込む見方がある反面、減益予想なども聞かれます。幅広く予想のサンプルを見て、そこから判断するべきでしょう。私自身は増益になるのは意外と難しいと見ています。ただ、そうした見方が多ければ多いほど、増益になったら株価は上がるはずです。割安感が出てPERも上がる方向に動き始めるのです。 |

| そして他にも重要なのが企業の想定為替レートです。日銀の調査では109円台でしたが、個別企業がそれぞれどのようなレートを出してくるかによって、その企業の今期の業績の見立てが分かれます。もし企業業績の見通しが横ばいでも、為替が100円前後の円高になり、実際のレートとの大きな乖離があれば、減益かもしれないと株が売られる可能性もあるのです。難しい判断にはなりますが、想定為替レートと、どういう見立てをしているのか、そのバランスをしっかりと見ることが大切です。それが決して強気でも弱気でもなく、実勢レートでも増益という話になれば、株価は上がらないまでも下がらなくなると思われます。そういう時こそ投資をするチャンスになると思います。 |

| 【講師紹介】 |

|

|

ビジネス・ブレークスルー大学

株式・資産形成実践講座/「金融リアルタイムライブ」講師

株式会社インベストラスト 代表取締役

IFTA国際検定テクニカルアナリスト

福永 博之

4月18日撮影のコンテンツを一部抜粋してご紹介しております。

▼詳しくはこちら |

|

▼その他の記事を読む:

【次回の記事】米中貿易摩擦の背景を解説する(大前研一)

【前回の記事】米TPP復帰に向けた不透明な動き(大前研一) |

|

|

|